两天超5亿增仓,券商ETF(512000)缘何获资金大举逆行? 8家主流机构后市观点合集

券商板块连续两日逆市回调,资金却借道ETF大举增仓,昨日券商ETF(512000)场内价格收跌2.97%,资金逢低布局,单日净买入近2亿元,最近5日资金累计净流入5.8亿元。杠杆资金也表现积极,融资余额连续3日净增长,最新融资余额16.14亿元,下半年首度站上16亿元;同时融券余额持续回落。

行情与资金面的背道而驰,或体现券商板块分歧仍在,后市机会如何?我们梳理了8家机构观点。

【国信证券:增量资金到位,行情才能行稳致远】

【资料图】

【资料图】

短期市场高开低走,但政策底部已探明;长期只有从政策主题落地到增量资金到位,行情才能行稳致远。考虑到“活跃资本市场”是证监会当前政策指向,判断政策周期还没结束,增量资金或在路上。

【国泰君安证券:利好逐步落地,券商安全边际和性价比仍较高】

印花税减半征收每年可让利约1380亿元,一二级市场平衡与融资保证金比例放宽可更好减少资金流出、盘活存量并引入增量资金。当前已进入相关政策的出台期,预计资本市场投资端改革将进一步加速,更多吸引中长期资金入市的政策将逐步推出,持续利好券商板块。当前券商板块PB估值1.44X,位居近五年33.73%分位点,安全边际和性价比仍高。

【中信建投证券:券商有望进入新的良性周期,估值重估可期】

金融行业发展,往往是政策改革先行,在居民财富配置面临选择困难的低利率环境下,资本市场有望成为财富搬家持续的寄托,而一个稳定健康的资本市场,才能为上市公司的高质量融资提供良好环境。资本市场的长期上涨需要投资和融资两端的循环共振,提升居民在资本市场投资的回报体验,是持续引导居民通过各类工具进入权益市场的核心所在,当前在政治局会议、监管部门顶层设计的指导下,资本市场的重要性有望再度提升,券商及非银行业经营环境有望进入新的良性周期,板块估值重估可期。

【东方证券:强“政策底”加持下,券商板块或是高性价比选择】

当前市场对券商板块的多空分歧加剧,风险与机遇并存。保持底线思维,尤其是当前“政策底”已经日益显现。与去年的“政策底”不同的是,当前的政策更加全面与深入,涉及资本市场、房地产、财政等宏观多层面,政策的急迫性与监管层的决心有目共睹,“市场保卫战”已然打响,在强“政策底”的支撑下券商板块仍是当前市场的高性价比选择,下行空间有限而向上弹性突出。

【开源证券:利好政策进入跨部委合作新阶段,全面推荐券商板块】

本次印花税“减半征收”在速度和力度上均超市场预期,更重要的是,来自财政部和税务总局的降税政策体现了更强的顶层信号意义,活跃资本市场政策进入跨部委合作新阶段,后续政策深度和力度值得期待。融资端(鼓励回购和分红,规范减持和融资)和投资端(跨部委合力吸引中长期资金入市)有望落地更多举措。利率走低利好券商利差扩张,叠加低基数,支撑券商全年盈利增长;券商估值和机构持仓仍在历史较低水位,当下继续全面推荐券商板块。

【兴业证券:多措并举凸显改革定力,券商板块估值修复空间充足】

政策催化是目前券商板块的核心驱动力。长周期复盘来看,券商股的股价走势取决于市场周期和监管周期,其中市场贝塔决定趋势,通常在经济上行阶段股票市场表现较好,券商作为高贝塔资产同样具备良好绝对收益,预计在稳增长政策催化下2023 年经济环境有望进入上行通道。监管政策决定强弱,“活跃资本市场”定调下预计相关政策将接续落地,政策催化下券商板块估值修复有望加速。当前券商板块PB 估值仅处于2012 年来底部向上约17.9%的底部区间,具备较高的安全边际,低估值叠加全面注册制政策催化下,板块估值修复空间充足。

【信达证券:政策或驱动板块持续取得超额收益】

当前时点“常识大于知识”。常识就是在政治局高规格定位资本市场后,监管有动力且有能力实现目标。8月24日,证监会召开社保和银行保险等机构座谈会,引入中长期资金正是发展资本市场的重要举措。政策的陆续推出将驱动券商板块持续取得超额收益。当下处在政策出台到效果显现的时滞期,流动性充裕,符合我们券商投资框架,当前证券板块仍具备较高性价比。

【太平洋证券:券商有望持续受益,继续看好下半场行情】

此次一揽子政策的加速落地旨在切实提振投资者信心,激发资本市场活力,对于券商板块而言将构成重要的行情催化。券商板块当前在估值及持仓上均处于低位,叠加利好政策带来的市场信心提振与宏观经济基本面向好,券商板块有望持续受益,推动估值的向上修复。

看好券商板块后市行情的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

标签:

查看更多滚动

查看更多滚动

甘肃:“寒凉”持续盘踞 “甘味”农产备受考验

(上海战疫录)专访上海一居民区书记:坚持!背后6000多居民等着我们

西宁公安严厉打击涉疫违法犯罪 依法处理案件72起123人

甘肃渭源:千年渭水文化蕴“写生热” 校地合作塑学生文化涵养

5月16日起 西宁市部分区域有序开放

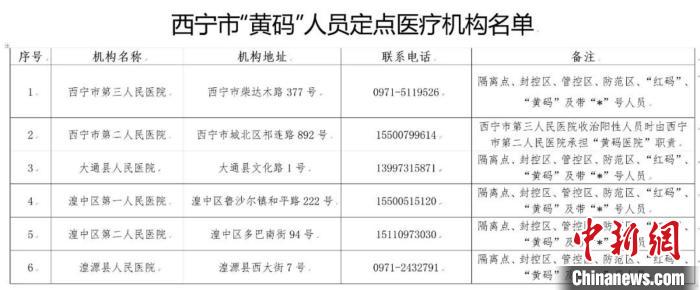

青海西宁:设置“黄码医院”保障重点人群医疗服务需求

- 08-31两天超5亿增仓,券商ETF(512000)缘何获资金大举逆行? 8家主流机构后市观点合集

- 08-31中国水电四局机电安装分局桥式起重机司机田得梅——平稳驾驶 精准吊装

- 08-31苯乙烯龙头股票一览(2023/8/31)

- 08-31如何处理自己租车出事故的责任问题

- 08-30大飓风将登陆美国佛罗里达州,巴菲特押注的再保险业务受考验

- 08-30进一步压缩审批公示时间

- 08-30交易商协会:加强民营企业创新产品支持力度 激发市场活力

- 08-30邮储银行平凉市分行精准高效服务新市民

- 08-30神通科技公布2023年半年度权益分配预案 拟10派0.32元

- 08-30华远地产:上半年实现收入45.99亿元

- 08-302023广东韶关市南雄市中小学、幼儿园教师招聘拟聘人员公示(三)

- 08-30证券板块持续下挫 山西证券触及跌停

- 08-30不办结婚证可以办出生证明吗

- 08-30繁花似锦觅安宁淡云如水度此生(繁花似锦觅安宁)

- 08-30河南省企业新三板挂牌专题培训会正式启动

- 08-30友联国际教育租赁(01563.HK)今早复牌

- 08-30中国联通:8月29日获融资买入2.19亿元,占当日流入资金比例21.49%

- 08-30贵州:文旅热带动市场释放创新活力

- 08-30子目录绑定(关于子目录绑定简述)

- 08-29莫洛镇志愿服务队(关于莫洛镇志愿服务队简述)

- 08-29龙源电力:上半年净利润49.58亿元 同比增长14.45%

- 08-29紫燕百味鸡加盟费(卤肉加盟店10大品牌

- 08-2999只创业板股换手率超20%

- 08-29福莱蒽特(605566.SH)发布上半年业绩 净利润3466万元 同比下降38.60%

- 08-29原神隐藏地图有什么 隐藏地图有什么

- 08-29明起报名!江西这些考生可享受加分政策

- 08-29分享交流共提升 聚焦乡村学前教育发展

- 08-29新台风“海葵”生成 “苏拉”未来路径不确定性加大

- 08-29俯瞰西藏那曲独俊大峡谷

- 08-29应趁热打铁不断提振多头信心