应趁热打铁不断提振多头信心

(相关资料图)

(相关资料图)

周末一系列利好组合拳终于让A股在3000点附近得到了“喘息”,从几大利好政策的力度来看,印花税减半对心理层面的影响大于实际影响,IPO只是阶段性收紧,而对大股东减持的限制措施其市场影响更为长远,也更为重要。

根据《证监会进一步规范股份减持行为》的公告,上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。市场对此的解读比较正面,虽然各个统计口径不一样,但预计沪深两市将近有一半或者一半以上的上市公司大股东与实控人都无法减持。这是一件好事,能减轻二级市场的压力。

周一 A股几大指数均呈现高开低走走势,显示出投资信心依然不足。究其原因,还是担忧政策不能从根本上扭转A股的颓势。比如对于长线资金真金白银地进入,对于好公司好股价实打实的政策支持都还没有见到。因此,要让A股树立价值投资与长期投资的理念,必须趁热打铁进行一系列深层次的改革,彻底打消市场的顾虑。比如,怎样才能让长期进行现金分红且分红比例不低的公司被市场认可?怎么让破净的好公司股价恢复到合理的价格?怎么鼓励长线资金去长期投资有价值的公司?

长期能实现现金分红且分红比例不低的上市公司,一般都是A股的行业龙头,都是“现金奶牛”。但是这些公司很多属于传统行业,比如金融、大消费、公用事业和央国企等等,这些行业成长性比较稳定,市场的预期也比较明朗,不容易“讲故事”,因此A股长期以来总是喜欢送转股而不喜欢现金分红。那么对于这些公司,能不能现金分红股价在一定条件下不除权,比如持有一年以上的就可以不除权,如果短线交易,那么在获得现金分红以后卖出的时候再扣除除权的对价。这样就能提升长期投资的收益,毕竟现金分红股价再除权,对于投资者账户来说没有任何增值效应。

对于能持续分红且估值很低,有的甚至低于净资产的上市公司,可以采取多种方式强制性提升公司估值。对于央国企和金融类上市公司设定一条市净率红线,比如央国企不能低于1,大金融不能低于0.8,低于这个水平上市公司必须回购注销股份,纳入央国企和银行负责人业绩考核指标;此外,对于其他业绩能持续增长且能持续现金分红的公司,给予指导性市盈率估值,即市盈率水平不得低于最近三年的平均净利润增长率,如果最近三年净利润增长率平均为20%,则市盈率应在20倍以上。如果这些措施能推广实施,树立A股价值投资的风气,央国企和很多行业龙头的估值水平会大幅提升,也能起到国资保值增值的效果。而对于有一定成长性的优质高回报上市公司来说,其估值水平也会达到一个合理的水平,会给A股整体质量的提高带来帮助。

谁来激发这些市场效应?必须是有一定战略投资色彩的长线资金。管理层一直在倡导与鼓励长线资金入市,与各个部门也在积极协调,但是目前长线资金入市的路径和规模还不清晰。我们有266万亿元的广义货币(M2),可以用于投资的M1也超过67万亿元,本外币存款余额也超过280万亿元,这些都是A股市场的潜在流动性,但究竟有多少资金能进入A股市场没有明确的预期。比如,银行资金怎么进入A股?每个银行都成立了自己的理财公司,能不能在理财产品中设定二级市场股权投资的比例?再比如保险资金和企业年金、社保基金等,对于股权投资的比例能不能再放开一些,然后设定一个进入的时间表?而对于新发公募基金的长线投资要求,能不能设置得更为严格,杜绝风格飘移,然后再加上三年五年的持股期?最后,就是成立类似于平准基金这样的带有“国家队”性质的资金,像日本央行那样旗帜鲜明地不定期买入指数ETF以提振多头信心?

如此一来,长线资金入市买入低估值高分红的价值标的,然后让这些价值标的回归到合理的估值,从而使A股市场真正实现健康发展。资本市场的健康发展对实体经济具有强大的反哺作用,一个健康向上的资本市场可以成为流动性的蓄水池、可以实现消费升级、可以让实体经济降低融资成本,这是一个多赢的格局。

(文章来源:金融投资报)

标签:

查看更多滚动

查看更多滚动

甘肃:“寒凉”持续盘踞 “甘味”农产备受考验

(上海战疫录)专访上海一居民区书记:坚持!背后6000多居民等着我们

西宁公安严厉打击涉疫违法犯罪 依法处理案件72起123人

甘肃渭源:千年渭水文化蕴“写生热” 校地合作塑学生文化涵养

5月16日起 西宁市部分区域有序开放

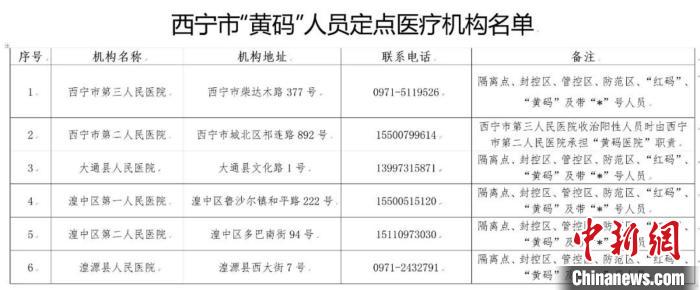

青海西宁:设置“黄码医院”保障重点人群医疗服务需求

- 08-29应趁热打铁不断提振多头信心

- 08-29青岛双星:8月25日召开董事会会议

- 08-28龙源技术达证券投资者于8月25日调研我司

- 08-28小区业主酒后从14楼电梯井坠落,谁该担责……厦门法院判了!

- 08-28上场输40分,这场输20分。中国男篮以69比89不敌南苏丹,无缘小组出线

- 08-28中甲:吴兴涵首球!南京1-1无锡,梅西缺阵,特拉奥雷伤退

- 08-28【牢记嘱托 感恩奋进 走在前列】先进制造业投资孕育发展新动能 省级重大工业项目继续超序时进度推进

- 08-28维科技术(600152)每日收评(08-28)

- 08-28莫德里奇晒青涩照纪念亮相皇马11周年:生命中最美好的一天之一

- 08-28微山县公安局西平派出所暖心救助醉酒老人

- 08-28成都车展|“技术品牌”焕新发布 北京汽车掀开全面焕新第二篇章

- 08-28九方快评:15年一遇!降印花税利好来袭 A股或迎市场底

- 08-28不打算在这一季解释就不要把疑点抛出来!

- 08-27呼伦贝尔人社局官网职称评定表_呼伦贝尔人社局官网

- 08-27幽兰行天下:8月28日淘金早参

- 08-27证监会统筹一二级市场平衡 优化IPO、再融资监管安排

- 08-27居民血检异常!超标36倍!日本启动调查

- 08-27模模糊糊

- 08-272023年暑期档票房已超200亿元

- 08-27德比竞赛赛马好玩吗 德比竞赛赛马玩法简介

- 08-27读书当如夯土墙

- 08-27无脑!核污水排放后,国内渔民直播被骂惨:崩溃流泪、苦苦哀求

- 08-26K线之王:头肩完成,多头渐成主角(二阶段)

- 08-26梅西的球衣线上要10月份才能发货!线下官店只剩超级大码!

- 08-2620时官宣,王曼昱林高远恋情曝光?大V点名,王曼昱6字回应

- 08-26诺和诺德(NVO.US)CEO对解决由制造商Catalent (CTLT.US)影响的减肥药Wegovy供应问题“充满信心”

- 08-26JBL Tune 235NC新款TWS耳机将发布 售价不到440元

- 08-26香港零售业或需12至18个月才能恢复疫情前水平,但内地游客增加或成救命稻草|产业链情报站

- 08-26德堂路“小路灯”照亮“大民生”

- 08-26人与路高考满分作文(人与路)