喜相逢七次冲击港股IPO 公司曾在新三板挂牌,背后有滴滴子公司加持

(资料图片)

(资料图片)

读特客户端·深圳新闻网2023年5月16日讯(深圳商报记者 陈燕青)近日,汽车融资租赁服务提供商喜相逢第七次向港交所递交招股书,拟登陆主板。公司此前多次冲击港交所IPO,但均以失败告终。日前,中国证监会要求公司补充材料,包括股权激励、业务经营合规性等问题。

资料显示,喜相逢集团是一家主要以直接融资租赁方式销售汽车的公司,主要来自中国二线、三线及以下城市的客户提供各种非豪华汽车。

此前,喜相逢曾于2019年12月31日、2020年7月21日、2021年7月30日、2021年9月6日、2022年10月31日、2022年11月14日向港交所递交招股书。

喜相逢的国内运营主体为喜相逢融资租赁集团,成立于2007年。除了屡次冲击港交所失败外,喜相逢集团还曾于2015年12月在新三板挂牌,后于2016年12月15日从新三板除牌。

对此,中国证监会表示,公司先后六次向港交所递交上市申请,请公司说明未完成发行上市的原因及港交所问询情况。

股东方面,招股书显示,喜相逢在2018年曾获滴滴旗下子公司北京车胜投资,即北京车胜以3000万元收购公司3.41%股份,随后北京车胜的离岸控股公司HitDrive又相继于2019年12月和2021年6月购入公司股份。由此不难看出,公司背后有滴滴加持。

财务数据显示,2020年至2022年,喜相逢实现营收分别为7.5亿元、11.71亿元及11.42亿元;纯利分别为1234.1万元、3411.2万元及7891.3万元。

中国证监会要求喜相逢补充说明股权激励计划的合规性,同时要求公司说明业务经营合规性,是否符合有关监管指标要求,并说明业务涉及的未决诉讼、仲裁及投诉情况,是否对本次发行上市构成实质障碍;与控股股东、实际控制人、股东间的资金往来、拆借情况,是否存在违规资金占用等情形。

作为中小汽车租赁公司,在资金压力下,上市融资成了应对竞争、补充资金的关键所在。对此,喜相逢在招股书中称,公司IPO的原因之一是更高效筹集资金支持增长、降低对债务融资的依赖。募集资金将主要用于增购车辆以扩充销售网络,提高市场渗透率等。

标签:

查看更多滚动

查看更多滚动

甘肃:“寒凉”持续盘踞 “甘味”农产备受考验

(上海战疫录)专访上海一居民区书记:坚持!背后6000多居民等着我们

西宁公安严厉打击涉疫违法犯罪 依法处理案件72起123人

甘肃渭源:千年渭水文化蕴“写生热” 校地合作塑学生文化涵养

5月16日起 西宁市部分区域有序开放

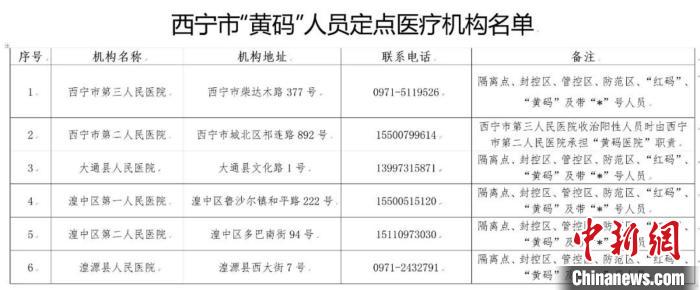

青海西宁:设置“黄码医院”保障重点人群医疗服务需求

- 05-16喜相逢七次冲击港股IPO 公司曾在新三板挂牌,背后有滴滴子公司加持

- 05-16英科医疗(300677):5月15日北向资金增持69.04万股

- 05-16警方通报母女3人手绑在一起河中身亡:母亲动手后投河

- 05-16我的世界水下呼吸药水怎么做_我的世界水下呼吸药水

- 05-16油价又要降!国内多地95#汽油或回归“7元时代”

- 05-15环球热点!小学语文四年级上册教案及反思_人教版四年级上册语文教案及反思

- 05-15世界今热点:宁夏部分地区发布冰雹橙色预警:宁夏回族自治区固原市气象台今日19时24分发布冰雹橙色预警信号

- 05-15环球热点!陕西平利:再增休闲纳凉好去处,不用远行即可遇见

- 05-15公司股份怎么分配利润 公司股份怎么分配_环球新消息

- 05-15今日关注:通灵股份(301168.SZ):实控人之一严荣飞增持45.88万股

- 05-152023年陕西首次普通高中学业水平合格性考试顺利结束

- 05-15密谍伙伴第三季高清在线播放 密谍伙伴第三季|新动态

- 05-15探店视频广告涉嫌违背公序良俗,浙江玉环市场监管局立案调查

- 05-15全球热文:高端零食良品铺子以供应链为高质量发展支点 淬炼高品质产品

- 05-15品初夏果香 享枇杷盛宴——荔波枇杷节盛大开幕! 当前滚动

- 05-15今年4月全国自然灾害情况发布|全球热讯

- 05-15世界即时看!希尔顿欢朋拓展中国目的地城市逾200个

- 05-15科目二侧方停车 侧方停车技巧口诀

- 05-15德州华宇工学院简介市是几本 焦点热闻

- 05-15淄博又火了!这次不是烧烤 全球资讯

- 05-15焦点讯息:五行说 孟子性善论_五行说

- 05-15第27届2023中国国际厨房、卫浴设施展览会拉开帷幕

- 05-15野芹菜有毒吗?为什么市场有卖?求做法? 今日热议

- 05-15EV6实力加持,悦达起亚向电动化品牌稳步前行 环球消息

- 05-15滚动:iPhone 15配置曝光 标配8G内存 4800万主摄

- 05-15速讯:特斯拉“单踏板”争议落定 全球销量1/4被召回

- 05-15全球观天下!儿子提前进入“叛逆期”,原因意想不到,90%的父母犯同样的错

- 05-15精彩看点:华闻集团(000793)5月12日主力资金净卖出3323.73万元

- 05-15200名母亲相聚过节 一声问候传递感恩 环球观点

- 05-15通讯!怎么转笔最简单最快最好看最帅_怎么转笔 怎么转笔